2025/4/23

銀キャリ

家族と自分、それぞれのお金の役割分担から生まれる“黄金ルール”。

うちの奥さんはまだまだぴちぴちの中年(自称)。

でも保険の満期が来る頃にはちょうど60代半ば。

「その頃また楽しく使えるように、今こそ仕込みどき」と思っています。

「自分のお金は自分で増やす」「私のお金は奥さんと遊ぶために使う」

──夫婦で役割分担しながら、それぞれ未来の備えをしています。

そして「仕込み時」は一度きりじゃない──本気の体験談、最新市況、実戦ノウハウをまるごと公開!

「またこのタイミングが来た」──この直感、現場経験者ならではの実感です。

実は2024年の歴史的な円安・高金利でも、米ドル建て長期保険を仕込みました。

当時は「これがピークかも…」と悩みつつ、資産の一部をドル建てでガッチリ確保。

それが2025年春──円安ピークを越え、再び“買い増ししたい”と思える相場がやってきた、と確信しています。

米ドル建て超長期保険に再注目する理由

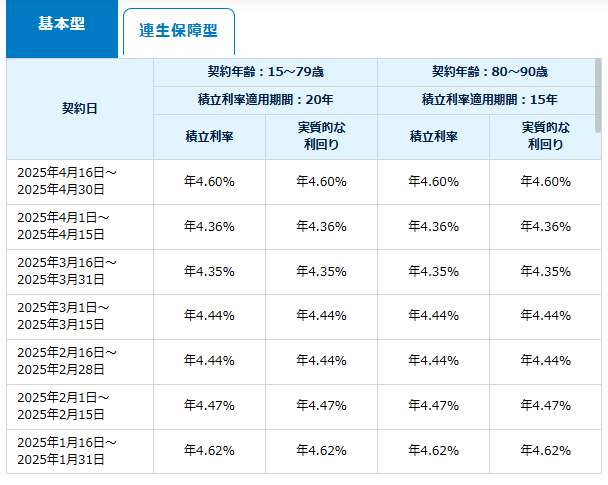

出典:PGF生命 公式サイト

https://www.pgf-life.co.jp/products/jmj/tsunite_post.html

トランプ相場で米国の超長期金利はグングン上昇中。

日本の為替も2024年のような1ドル160円台までの円安から一旦落ち着き、今は140円台でこの高金利を活用できる時代です。

2024年は、金利4.6%台&為替は1ドル150円台~一時160円台の歴史的円安。

今は「金利も十分、為替もピークを過ぎて有利」。

まさに“長期保険の再仕込みどき”。

300万円で2万ドル、20年後には5万ドルに──「複利×為替」の底力

例えば、2万ドルを約300万円(1ドル=150円換算)で契約した場合、年4.6%の複利で運用すると20年後には約5万ドルになります。

仮に将来、超円高の1ドル=70円になってしまっても、5万ドル×70円=350万円。

「70円まで円高になっても元本割れしない」──この安心感が最大の魅力です。

この安心感こそが、「やっぱり複利は侮れない」と思わせる理由です。

20年で約2.5倍。

「だいたいいいタイミングで、あとは複利に任せる」──これくらいの気持ちで十分です。

**細かな上下(頭と尻尾)は狙わず、“胴体”だけ取れればOK。**これが私の投資・保険観です。

相続にも強い──「500万円×相続人の人数分」の非課税枠

今の日本の制度なら、保険金には「500万円×相続人の人数分」の非課税枠があります。

この優遇措置が20年後も続いているかは分かりませんが、現時点ではとても有利な制度です。

また、保険金は「受取人」に直接支払われ、即現金化できるのも大きな利点。

「相続時にバタバタしたくない」という人にとっては、これ以上なく頼もしい存在です。

さらに、受取人の指定や変更も自由。

「受取人欄に“あなたの名前”を書いておくからね」と伝えておけば、子どもも“その日まで優しく”してくれるかもしれません(笑)。

保険金利は月2回しか動かない。為替は毎日。「後出しじゃんけん」も可能なユニーク商品

保険の金利は月に2回程度しか変わらないため、落ち着いてタイミングを狙うことができます。

為替は毎日動きますが、積立利率は2週間ほど固定される為、「後出しじゃんけん」ができる仕組み。

マーケットで米長期国債を買ったら、こうはいかないですもんね。

つまり、「金利」がOKであれば、為替も“だいたい良い時”に申し込むだけ。あとは複利に任せてOK。

今の積立利率だと、20年後にドルベースで約2.5倍。

これがこの保険商品の最大の魅力の一つです。

売り切れリスクや「裏ワザ」も──まめにチェックを

人気が高まると、たまに「売り切れ」(販売停止)になることもあります。

ただし、親会社(PGF)がストップしてても、子会社のジブラルタル生命でまだ買える場合もあり、供給状況は結構流動的です。

「狙い始めたらまめにチェック」──これが鉄則です。

私は“保険好き”じゃない。でも「今だ」と思った時だけ本気で勧める

ここまで語ってきましたが、私は決して「なんでも保険好き」なわけではありません。

ただ、「今こそチャンス」「いま動けば20年後に笑える」と確信できた時だけ、全力で勧めたくなるのです。

細かい金利や為替の推移はそこまで気にしません。

“大体良いタイミング”で十分。「頭と尻尾はくれてやれ」の精神。美味しい“胴体”だけで十分なんです。

本気で自分が動いたからこそ、言葉に“厚み”が出る

「売った覚えはない。でも、なぜか2口契約──銀行員の“本気”が伝わった日」という記事でも書きましたが、実際に自分が自腹で選び、契約したからこそ、本気で語れることがあると思います。

銀行では、投資信託や保険、外貨預金など、さまざまな運用商品の取り扱いがあります。

「長期で育てましょう」「分散が大切です」──そんな言葉を日々お客様に伝えている…

銀行時代、自分の娘の将来のために外貨建て個人年金保険を本気で買おうとしたことがありました。

勤務先のルールで自社商品は買えなかったため、他行の窓口に行って「お客様」として申し込んだのです。

その時の自分の“実感”を、窓口の女性行員にも語った結果、彼女も自分の子どものために同じ保険を2口申込んでくれた──本気で選び、本気で語ったとき、人は動く。それを実感した出来事でした。

制度は語れても、経験が語れない銀行員は多い

「制度」や「商品」を説明するのは得意でも、自分の資産で実際に“動いた経験”を語れる人は多くありません。

でも、本気で自分が動いて初めて、語る言葉に厚みが生まれる。

だから私は、自分が心底「良い」と思った時だけ、本気で勧める。

まとめ──売らなくていい、伝わればいい。家族の未来に、今できる仕込みを

残念ながら銀行では売ってませんが、どうせ自分の銀行では買えません。

せっかく知識があるのだから、銀行員の皆様も一度「保険運用」を体験してみてはいかがでしょうか?

あ、もしPGFがつぶれたら? それは残念。それも含めて「卵はひとつのかごに盛らない」ですね。

参考記事リンク